Блог компании Иволга Капитал |Готовы ли ВДО к возможному повышению ключевой ставки в пятницу 13-го?

- 09 сентября 2024, 07:05

- |

Мнения экспертов о новом решении ЦБ по ключевой ставке разделились. Большинство, но не абсолютное, за ее сохранение, меньшая, но значительная часть – за повышение, либо на 1, либо на 2 пп. (до 19 или 20%).

☑️Взглянем на доходности сегмента ВДО (в разрезе ВДО-рейтингов, от B- до BBB) через их реакцию на изменение ключевой ставки.

Верхний график – обновление доходностей всего спектра рейтингов ВДО (он дополнен рейтингами от BBB+ до A+). Нижний – соотношение средней доходности всех ВДО и ключевой ставки.

На первом графике видим, что ☑️доходности ВДО (и, шире, всего рынка облигаций) 2-3 последние недели росли, ускоряясь. Однако к концу истекшей недели чуть откатились вниз. Отдельный выброс – доходность рейтинговой ступени BBB, превышающая рациональные величины из-за Сегежи.

На втором графике, во-первых, отмечена ☑️средняя доходность для всех ВДО, она сейчас 28,4% (если уберем Сегежу, получим ~27%). Во-вторых, ☑️доходность ВДО сегодня превышает ключевую ставку в 1,58 раза. И совсем недавно достигала 1,61.

( Читать дальше )

- комментировать

- 2.3К

- Комментарии ( 0 )

Блог компании Иволга Капитал |Вместе с Ключевой ставкой выросли и ставки РЕПО с ЦК с КСУ

- 01 сентября 2024, 11:17

- |

На сегодняшний день средняя эффективная доходность размещения денег в РЕПО за август составляет около 19%, при кредитном рейтинге ААА. Этот инструмент входит в состав портфеля каждой из нашей стратегии, и в нашем чате инвесторов мы нередко получаем вопросы от подписчиков о том, как он работает.

Итак, РЕПО с ЦК с КСУ — это однодневное размещение денег под залог ценных бумаг для получения ежедневного дохода по ставкам на уровне, близком к ключевой ставке ЦБ РФ, с высоким уровнем надежности и возможностью быстрого вывода.

НКЦ выступает гарантом исполнения второй части сделок перед всеми участниками процесса:

1-я часть сделки: покупка КСУ (определенный объем денежных средств будет размещаться под текущую рыночную ставку на уровне, близком к ключевой ставке ЦБ РФ).

2-я часть: продажа КСУ (исполнение второй части сделки осуществляется автоматически, денежные средства зачисляются с начисленным доходом до 10.00 по Московскому времени следующего дня).

Иначе говоря, ваши денежные средства получает Центральный Контрагент (ЦК) и передает Вам ценную бумагу, которую Вы выбрали до совершения сделки. Одновременно с покупкой проходит продажа этого же актива, но в режиме Т+. Цена продажи будет отличаться от цены покупки на значение доходности, указанное в сделке РЕПО.

( Читать дальше )

Блог компании Иволга Капитал |Опрос по ставке Банка России: почти три четверти респондентов ждут повышения ставки

- 23 июля 2024, 11:17

- |

( Читать дальше )

Блог компании Иволга Капитал |Ключевая ставка. Варианты и последствия

- 26 октября 2023, 07:05

- |

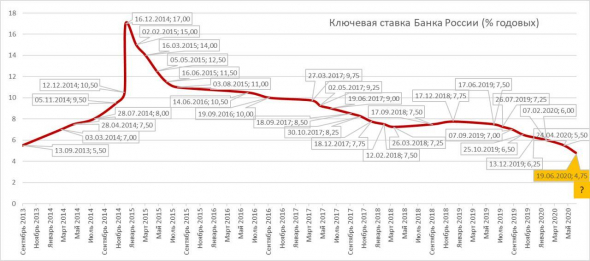

Во-первых, сохранение или повышение 27.10? После трех и значительных повышениях подряд экспертное сообщество разглядело тенденцию и, как обычно, подготовилось к ее продолжению. Мы за сохранение ставки.

Во-вторых, оценим последствия обоих вариантов. Которые мало друг от друга отличаются.

В случае повышения, из почти решенного, дальнейшее сползание рынка облигаций. Его доходности и при КС 13% вне зоны толерантности.

Дальнейший рост депозитов, простор есть. Депозитный процент в приличном банке, по статистике ЦБ, всё еще далек от ключевой ставки. На первую декаду октября 10,2%. Рост депозитов потому и тормозится, что он создает проблему с кредитованием. Но тормозить при повышении ставки будет сложнее, велик соблазн вкладчиков уйти на фондовый, денежный рынок, рынок недвижимости. Вообще, поэтому и думаем, что регулятор не решится на новый шаг вверх по ставке.

Рынок акций при более высокой КС может остановить рост, но не обязательно. И больше из-за укрепления рубля.

Однако базовый для нас, от нас не зависящий вариант – сохранение ставки.

( Читать дальше )

Блог компании Иволга Капитал |Ключевая ставка вместо инфляции как предположение об очевидном

- 29 сентября 2023, 07:03

- |

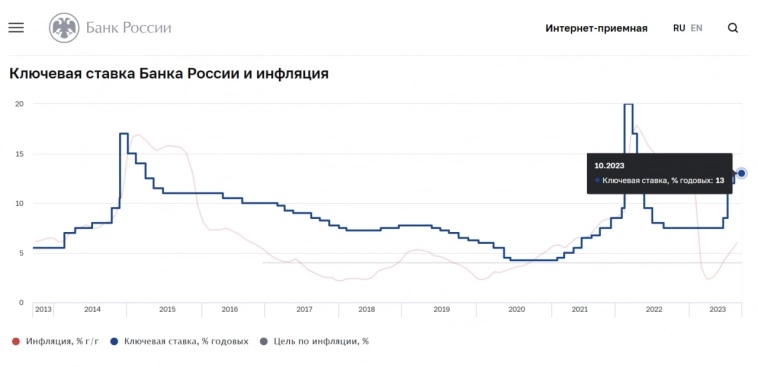

Взглянем на совмещенный график ключевой ставки и инфляции с сайта Банка России.

При накопленной годовой инфляции 5%, даже склонной к дальнейшему разгону, ключевая ставка 13% выглядит запретительной. Бывало и выше, но в менее спокойных обстоятельствах.

В теории все, кто может, должны забирать деньги откуда можно, нести их на депозит и денежный рынок. Где банкам нужно ломать голову, что с ними делать, т.к. продавать под 20%, вчетверо дороже уровня инфляции, нелегкая задача. Акции и недвижимость должны падать, хотя цена на недвижимость больше зависит от нерыночных льгот по ипотеке. Облигационный рынок, кредитный процесс и бизнес должны встать на долгую паузу.

Но что-то как будто не так. Акции почти не упали. Облигационные размещения притормозили, но заемщики выстраиваются в очередь. В глубоко кризисном 2022 году им было совсем не до облигаций (даже при ставке 7,5%).

Наверно, причина несгибаемости рынка и бизнеса в том, что линия ключевой ставки – объективная, а инфляции – творческая?

( Читать дальше )

Блог компании Иволга Капитал |Какую ключевую ставку Банка России Вы ожидаете на конец года?

- 26 апреля 2022, 14:05

- |

Какую ключевую ставку Банка России Вы ожидаете на конец года?

Блог компании Иволга Капитал |С 11 апреля ЦБ понижает ключевую ставку, с 20 до 17% и допускает дальнейшее снижение. А какую ставку вы считаете справедливой?

- 08 апреля 2022, 14:47

- |

С 11 апреля ЦБ понижает ключевую ставку, с 20 до 17% и допускает дальнейшее снижение. А какую ставку вы считаете справедливой?

Блог компании Иволга Капитал |Нынешняя ключевая ставка не соответствует действительности

- 21 октября 2021, 06:39

- |

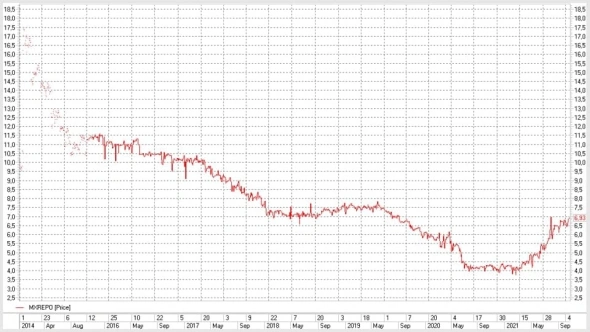

В пятницу Банк России объявит новое значение ключевой ставки. Экспертное сообщество ожидает ее роста на 25-50 бп, до 7-7,25% с нынешних 6,75%. Для участников облигационного рынка, на котором ужесточение ДКП отразилось самым неприятным образом, важен ответ на вопрос, станет ли это повышение пиковым и разворотным?

Думаю, не станет. Нынешний уровень ключевой ставки уже не соответствует реалиям денежного рынка. Средняя максимальная депозитная ставка крупнейших банков в 1 декаде октября превышала 6,4%, и во второй, думаю, превысит 6,5%. Но банки, традиционно, экономят на вкладчиках. Зато сделки размещения денег овернайт на Московской бирже (РЕПО с ЦК) уже сегодня дают 7% годовых. А ведь это тоже депозитный инструмент. Получается, нынешние 6,75% ключевой ставки не соответствуют премии даже к депозитному рынку.

( Читать дальше )

Блог им. andreihohrin |Сегодня Банк России объявит значение ключевой ставки. Консенсус за ее заметное снижение

- 19 июня 2020, 07:43

- |

Монетарные власти развиты стран уже опустили денежные ставки на нулевые уровни и сейчас в основном сосредоточены на скупке активов для стабилизации рынков и создания условий для рестарта экономик. Скупка – производная от накопления госдолга. Госдолг может накапливаться ускоренными темпами только при нулевых или низких ставках.

Так что сохранение низких ставок по всему миру – обстоятельство на перспективу, как минимум, ближайших месяцев.

Россия с ключевой ставкой на уровне 5,5% выбивается из сложившейся системы. Учитывая низкий госдолг, ЦБ может позволить себе дальнейшее снижение широким шагом. И, конечно, позволит, судя по частым и весьма прямым намекам. Вопрос, будет ли это сегодня -0,75 или -1 б.п. А до конца года волне можем получить ставку ниже нынешнего таргета по инфляции (он равен 4%), в районе 3-3,5%. Хотя загадывать на полгода вперед – дело пока бесполезное.

Не ждал бы ослабления рубля от снижения ставки. Не уверен, что для рынка акций ее ожидаемое снижение станет фактором роста. Тогда как рынок облигаций наверняка получит стимул к снижению доходностей: в выигрыше, в моем понимании, окажутся длинные выпуски ОФЗ и широкий спектр корпоративных облигаций, включая высокодоходный сегмент.

( Читать дальше )

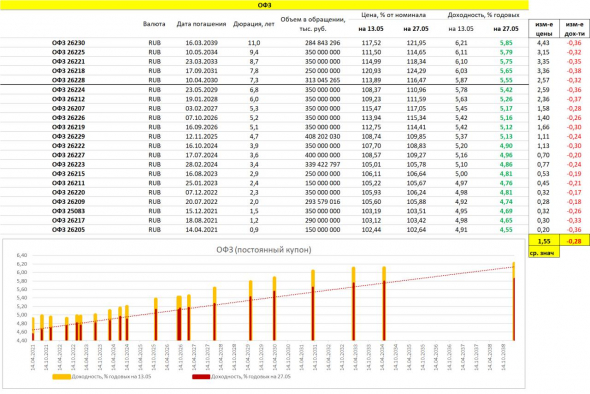

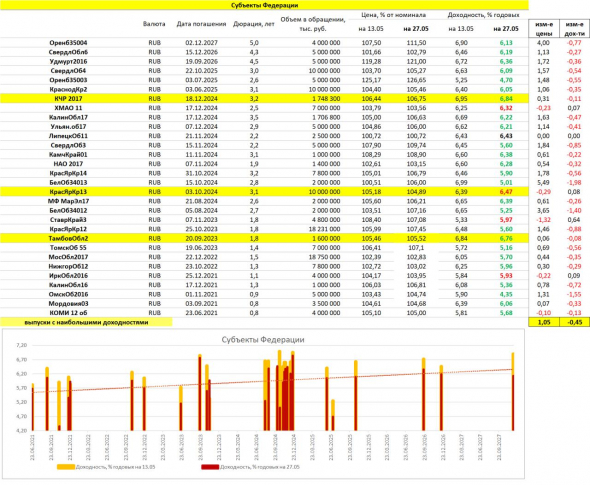

Блог им. andreihohrin |PRObondsмонитор. Доходности ОФЗ и облигаций субъектов федерации. К понижению ключевой ставки готовы!

- 28 мая 2020, 07:00

- |

К понижению ключевой ставки готовы! Это про ОФЗ. Облигации субъектов федерации еще в процессе подготовки. Заметьте, в маросекторе ОФЗ все ставки первых десяти лет до погашения (бумаги с гашением до 2030 года) ниже нынешнего ключевого значения. Доходности федерального госдолга позволяют Банку России выбирать следующее значение ключевой ставки – 5% или 4,5% – спокойно взвешенно. Так или иначе, инфляция превышает 3% и с легкостью может приблизиться к Банком России же заданному 4%-ному таргету. При ключевой ставке в 4,5%, да даже и в 5% денежно-кредитная политика становится не только мягкой, но и рискованной. Как больше риска несут и сами ОФЗ. Хотя на фоне госдолгов развитых стран риски не чрезмерны. Они просто есть. Субфедеральные бумаги – в догоняющих. Наверно, если продолжать хранить деньги в госбумагах, то все же в региональных.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал